資産流動化の信託

「資産流動化の信託」は、企業などが持つ不動産や金融機関などが持つ金銭債権などの資産を、信託の仕組みを使って流通させやすくするものであり、特に資金調達や資産のオフバランスを目的に使われています。また、J-REIT(不動産投資信託)においても、この資産流動化の信託の仕組みが用いられています。

概要

「資産」を「流動化」させる信託

金銭債権や不動産を流通させやすくする仕組み=「資産流動化」

資産流動化とは、簡単に言えば、金融機関や企業などが保有する金銭債権や不動産といった資産を取引・流通しやすいように有価証券化し、それを投資家に売ることで資金調達や資産のオフバランスを行うものです。

つまり、流動性の低い(=取引・流通しにくい)資産を有価証券という資産に形を変えて流動性を高める(=取引・流通しやすい)ことを「資産流動化(※)」と言います。

※同様の意味で「資産証券化」あるいは単に「証券化」などとも呼ばれます。

「信託」を使って「資産流動化」させる=「資産流動化の信託」

「資産流動化」とは、流動性の低い(=取引・流通しにくい)資産を有価証券という(=取引・流通しやすい)資産に形を変えて流動性を高めることを指しますが、この「資産を有価証券に形を変える」ために、信託が利用されています。資産を信託すると、その資産から生じる収益などを受け取る人(=受益者)には、信託受益権が付与されますが、この信託受益権は有価証券の1つであり、不動産や金銭債権に比べて、流通・取引しやすい資産になります。

資産流動化における重要な信託の機能

1. 転換機能

資産流動化の信託では、信託の設定により、金銭債権や不動産が信託受益権に変わります。このように、もともとの資産が信託受益権に転換することを、「信託の転換機能」といいます。資産を信託受益権にすると、例えば、不動産を信託して、その信託受益権を取得した人は、信託受益権を売買することで、不動産を売買することと同じ経済効果を得ることができます。

また、信託受益権は分割することができるので、例えば、金融機関が住宅ローンなどの複数の金銭債権をまとめて信託して、その信託受益権を細かく分割することで、多数の投資家に、また、投資家が購入しやすいような価額で販売することができるようになります。

2. 倒産隔離機能

信託銀行等に財産を信託すると、その財産の名義人は受託者である信託銀行等になるため、万が一、委託者が倒産しても、委託者の債権者は信託された財産を差し押さえることはできません。

信託には、このような「倒産隔離機能」があります。

資産流動化の信託の場合、委託者である企業等(=オリジネーター)は資金調達の目的で資産を信託し、それによって得た信託受益権を売却することで資金調達しますが、委託者の倒産からきちんと隔離されていないと、投資家が企業等の倒産リスクを負うことになるため、投資家は投資せず、したがって、企業は資金調達をすることができなくなります。このように資産流動化においては、信託の倒産隔離機能は重要な意味合いを持っています。

資産流動化の信託の2本柱 ―「金銭債権流動化の信託」と「不動産流動化の信託」―

現在では、主に、金融機関が持つ住宅ローンなどの金銭債権を流動化する「金銭債権流動化の信託」と、企業などが持つ不動産を流動化する「不動産流動化の信託」がビジネスの場で使われております。「不動産流動化の信託」は、J-REITと呼ばれる不動産投資信託でも使われています。

以下では、「金銭債権流動化の信託」と「不動産流動化の信託」の仕組みについてご紹介します。

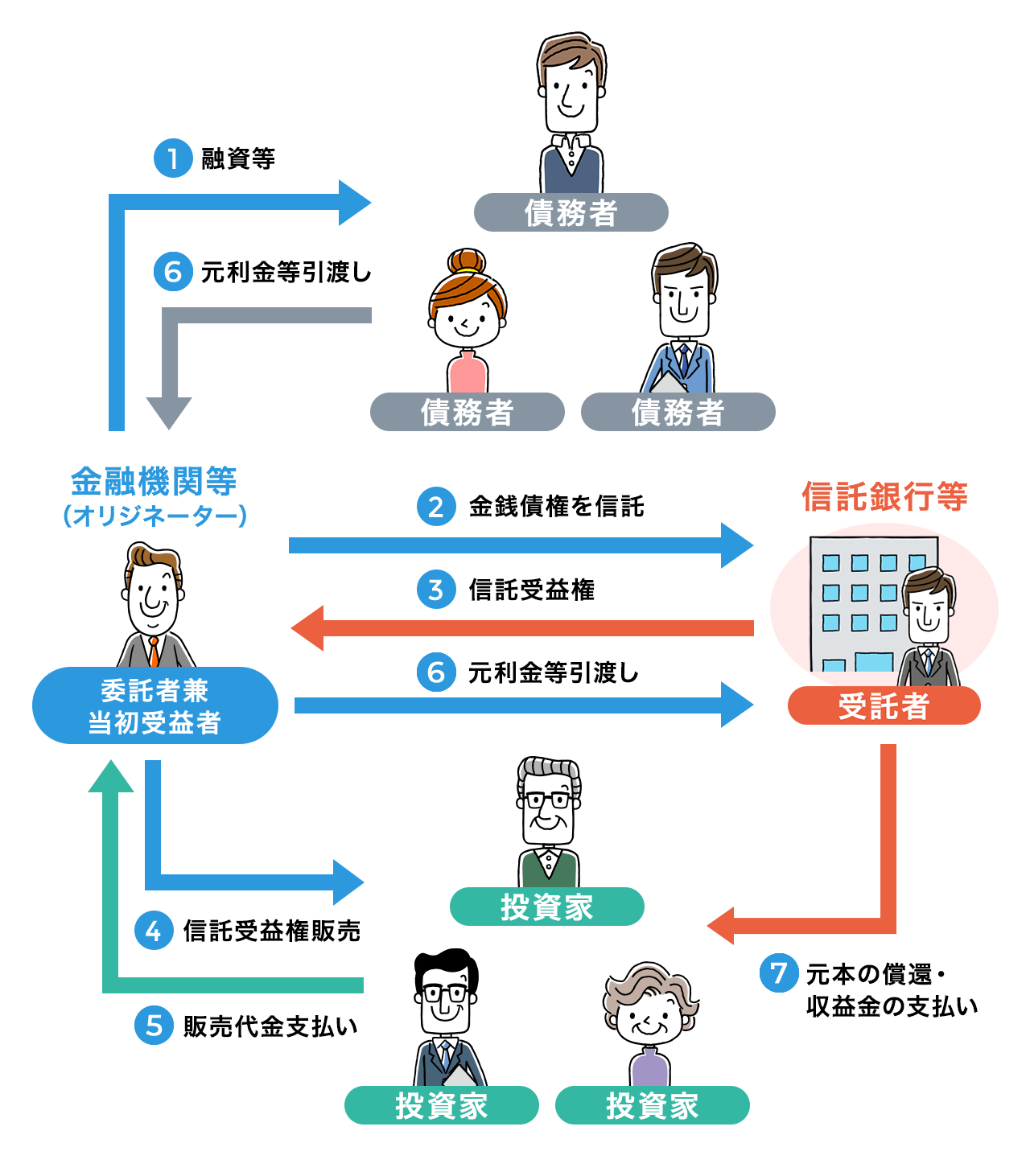

金銭債権流動化信託の仕組み

主な関係者

-

- 委託者兼

当初受益者 - 金融機関等(オリジネーター)

- 委託者兼

-

- 受益者

- 投資家

-

- 受託者

- 信託銀行等

-

- 債務者

1債権者[委託者兼当初受益者]は、債務者に融資等を行い、これに基づき、金銭債権を保有しています。

2債権者[委託者兼当初受益者]は、信託銀行[受託者]に金銭債権を信託します。

3債権者[委託者兼当初受益者]は、信託受益権を取得します。

4債権者[委託者兼当初受益者]は、信託受益権を投資家に販売します。

5債権者[委託者兼当初受益者]から信託受益権を購入した投資家は、その販売代金を支払います。

6債権者[委託者兼受益者]は、債務者から受領した元利金等を信託銀行等[受託者]に引渡します。

7信託銀行等[受託者]は、投資家に対して、元本を償還し、収益金を支払います。

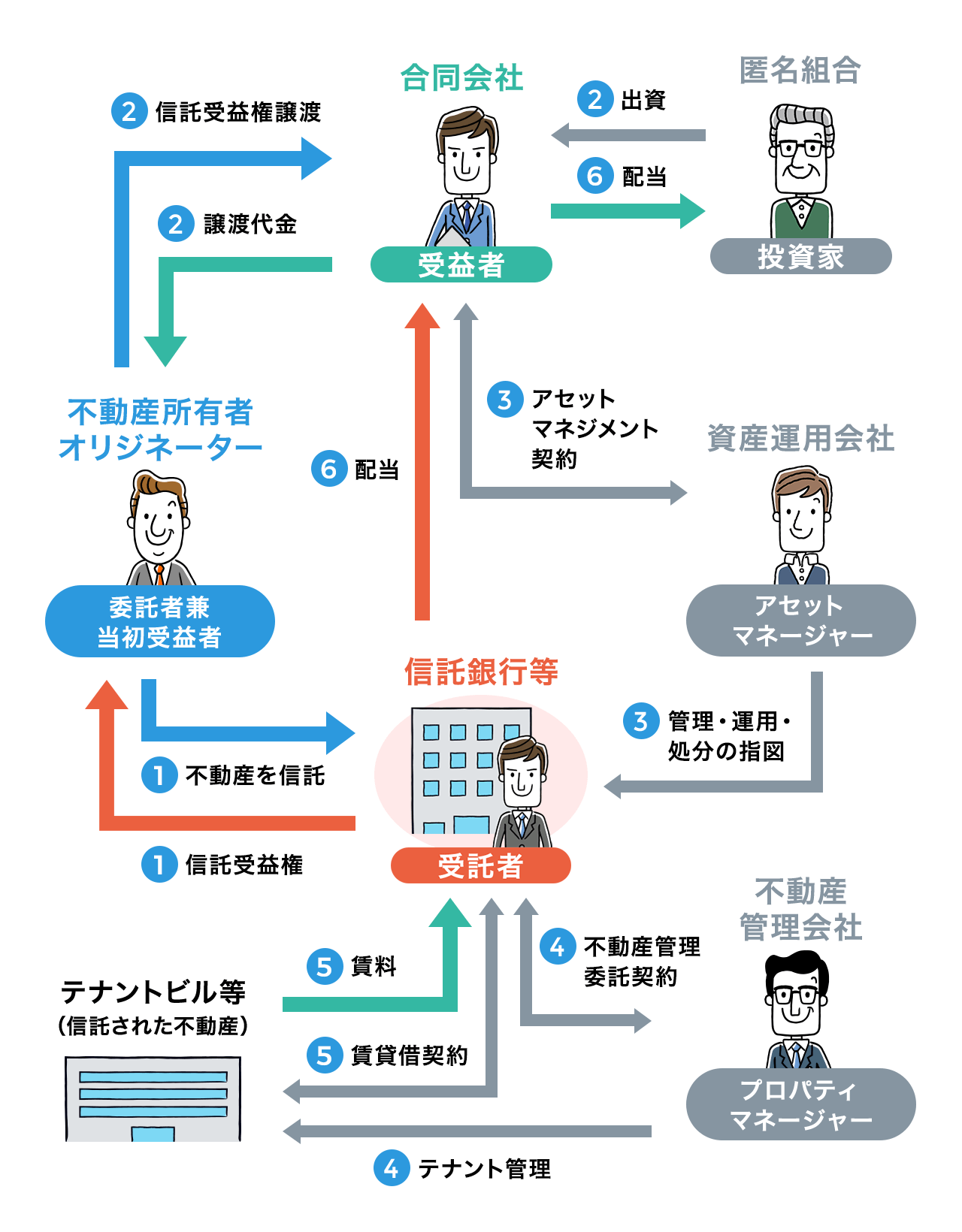

不動産流動化信託の仕組み

※ここでは、合同会社と匿名組合を組み合わせたスキーム(GK-TK)について紹介します。

合同会社のほか、資産流動化法上の特別目的会社(TMK)、投資信託法上の投資法人(J-REIT)を使ったスキームもありますが、基本的な構造は同じです。

主な関係者

-

- 委託者兼

当初受益者 - もともとの不動産所有者(オリジネーター)

- 委託者兼

-

- 受益者

- 合同会社(GK)

-

- 投資家

- 匿名組合(TK)

-

- アセット

マネージャー - 資産運用会社

- アセット

-

- プロパティ

マネージャー - 不動産管理会社

- プロパティ

-

- 受託者

- 信託銀行 等

1不動産所有者[委託者兼当初受益者]は、信託銀行等[受託者]と信託契約を締結し、不動産を信託します。

2不動産所有者[委託者兼当初受益者]は不動産の信託と引きかえに、信託受益権を取得します。

3不動産所有者[委託者兼当初受益者]は、取得した信託受益権を合同会社[受益者]に売却します。

4合同会社[受益者]は信託受益権の譲渡代金を支払い、新受益者となります。

5合同会社[受益者]はアセットマネージャーとアセットマネジメント契約を締結します。また、アセットマネージャーは受託者に対して不動産流動化物件の管理・運用および処分に関する指図を行います。

6信託銀行等[受託者]はアセットマネージャーからの指図に基づき、プロパティマネージャーと不動産管理委託契約を締結します。また、プロパティマネージャーは信託された不動産のテナント管理などを行います。

7信託銀行等[受託者]は、不動産流動化物件のテナントと賃貸借契約を締結します。テナントは、信託された物件の賃料を受託者に支払います。

8信託銀行等[受託者]は、テナントから支払われた賃料をもとに、合同会社[受益者]へ配当を行います。合同会社[受益者]は信託銀行等から受領した配当を基に、投資家等へ配当等を支払います。

よくあるご質問

資産流動化とは、簡単に言えば、金融機関や企業などが金銭債権や不動産といった資産を取引や流通しやすいように有価証券化し、それを投資家に売ることで資金調達や資産のオフバランスを行うものです。

つまり、流動性の低い(=取引・流通しにくい)資産を有価証券という資産に形を変えて流動性を高める(=取引・流通しやすい)ことを「資産流動化」と言います。

資産流動化の信託は、委託者が保有する金銭債権や不動産といった資産を信託受益権に変えることで、もともとの資産よりも取引・流通しやすくすること等を目的に設定されます。

また、信託銀行等に財産を信託すると、万が一、委託者が倒産しても、委託者の債権者は、委託者が信託した財産を差し押さえることはできないと法律(信託法)で定められています。これは、信託の「倒産隔離機能」の1つであり、「委託者からの倒産隔離」などと呼ばれます。仮に、委託者からの倒産隔離がきちんと担保されていないと、投資家が収益をきちんと得ることができない可能性があるので、信託受益権の買い手がつかない、つまり、委託者が資金調達できないといったことになってしまいます。

こうした理由から、信託が使われています。

現在では、主に、金融機関が持つ住宅ローンなどの金銭債権や企業などが持つ不動産が流動化目的で信託されています。