結婚・子育て支援信託

通常、1年間に贈与を受けた額の合計額が110万円を超えると、贈与税が課税されますが、この結婚・子育て支援信託を使えば、1,000万円を限度に贈与税が課税されずにお子さまやお孫さま等の結婚や出産、子育てに関する資金を援助することができます。

なお、結婚・子育て支援信託は、租税特別措置法第70条の2の3に定められた「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」の適用を前提とした信託であり、令和9年(2027年) 3 月31 日(※)までの間に信託銀行等と信託契約を締結されたものに限られますが、信託契約の具体的な期限については取扱金融機関にお問い合わせください。

(※)令和7年度税制改正において、適用期限が2年間延長されました。

- 「お子さまやお孫さま等の結婚や出産、子育てに関する資金を援助したい」とお考えの祖父母さま・親御さま等

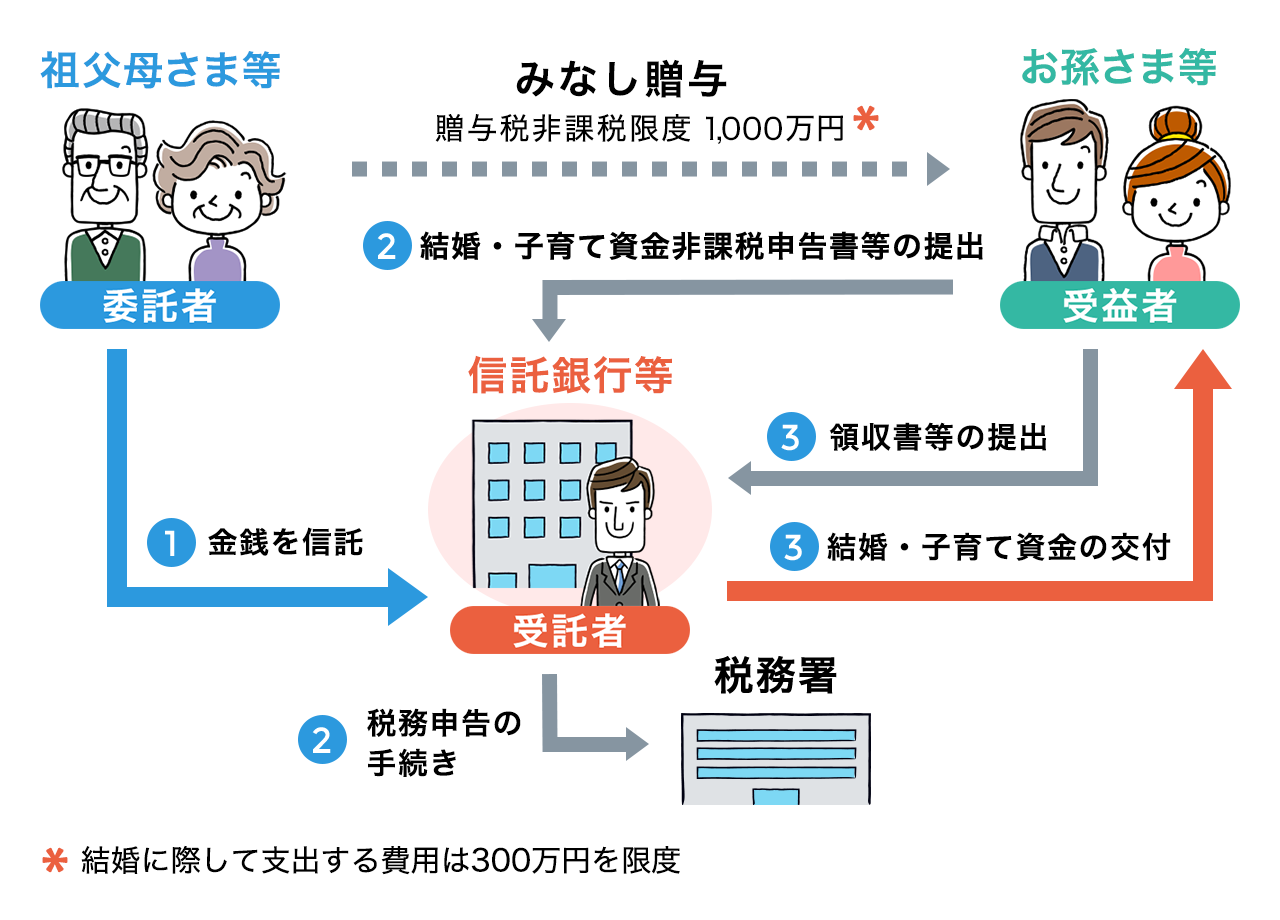

概要

主な関係者

-

- 委託者

- 祖父母さま等

-

- 受益者

- お孫さま等

-

- 受託者

- 信託銀行等

委託者は「受益者の直系尊属の方」に限られます

受益者は「信託契約を締結する日において18歳以上50歳未満の個人」で、「前年の合計所得金額が1,000万円以下の方」に限られます

1,000万円を限度として、贈与税が課税されない信託

1,000万円を限度として、贈与税が課税されません

結婚・子育て支援信託は、お孫さま等の結婚・出産・子育てに関する資金として祖父母さま等が信託銀行等に金銭等を信託した場合に、1,000万円(結婚に際して支出する資金については300万円)を限度として贈与税が課税されない信託です。

結婚・出産・子育てに関する資金として利用されます

資金の使途は結婚・出産・子育てに限られており、お孫さま等が贈与税を課税されずに結婚・出産・子育てに関する資金の交付を受けるためには、信託銀行等に領収書等を提出いただきますので、祖父母さま等が預けた資金が結婚・出産・子育てに関する資金として使われることになります。

- 1,000万円を限度に贈与税が課税されずにお孫さま等の結婚・出産・子育てに関する資金を援助することができる

- 祖父母さま等が信託した資金が結婚・出産・子育てに関する資金として使われる

ご注意いただきたいこと

- 契約できるのは1つの信託銀行等に限られること

- 贈与を受けるお孫さま等[受益者]の年齢が18歳以上50歳未満であること

- 信託を設定する日または信託財産を追加する日の前年におけるお孫さま等[受益者]の合計所得金額が1,000万円以下であること

- 結婚・出産・子育てに関する資金として使われなかった資金については、贈与税が課税されること(※)

(※)令和5年3月31日以前に設定もしくは信託金を追加された信託について、信託終了日の属する年の1月1日時点においてお孫さま等[受益者]が成年の場合、特例税率が適用されます。

贈与税の申告手続は、受益者において行うこととなります。詳細は、国税庁ホームページのタックスアンサー「よくある税の質問」の「No.4408 贈与税の計算と税率(暦年課税)」及び「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A」をご確認ください。

- 一度契約すると解約ができないこと(贈与した方[委託者]に資金を戻すことができません。)

- 信託銀行等[受託者]に信託した金銭の運用により生じる収益は、お孫さま等[受益者]の所得となり、所得税が課税されること(運用収益に贈与税は課税されません。)

- 贈与した方[委託者]が亡くなった場合、信託した金額から結婚・子育て資金として使用された金額を控除した残額に対して相続税が課税されること

- 令和3年4月1日以降に設定された信託について、贈与を受けた方[受益者]が贈与した方[委託者]の子ども以外の直系卑属(お孫さま等)であった場合、信託した金額から結婚・子育て資金として使用された金額を控除した残額に課される相続税の金額が2割加算されること(いわゆる「相続税額の2割加算」の対象となります。)

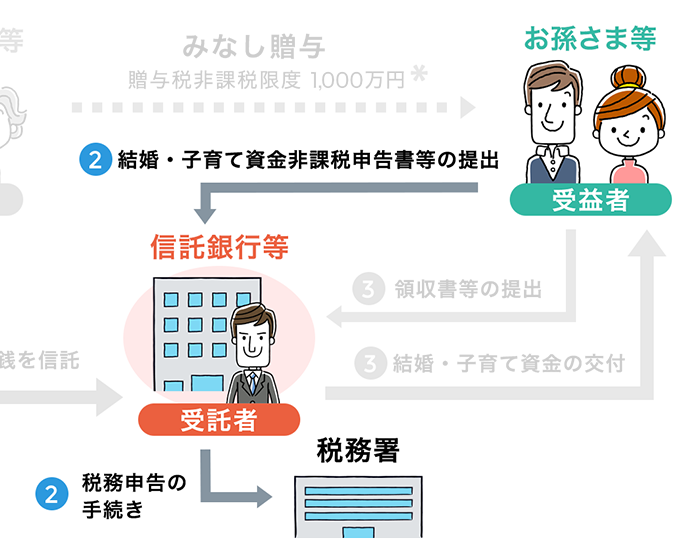

お手続きの流れ

1委託者は、受託者に金銭を信託します

また、祖父母さま等[委託者]がお孫さま等[受益者]の直系尊属であることや、お孫さま等[受益者]が18歳以上50歳未満であること、さらに信託を設定する日の前年におけるお孫さま等[受益者]の合計所得金額が1,000万円以下であることを確認する必要があるため、戸籍謄本など親族関係や年齢を確認できる書類および合計所得金額の確認書類を信託銀行等[受託者]へ提出する必要があります。

2受益者は、受託者を経由して必要書類を税務署に提出します

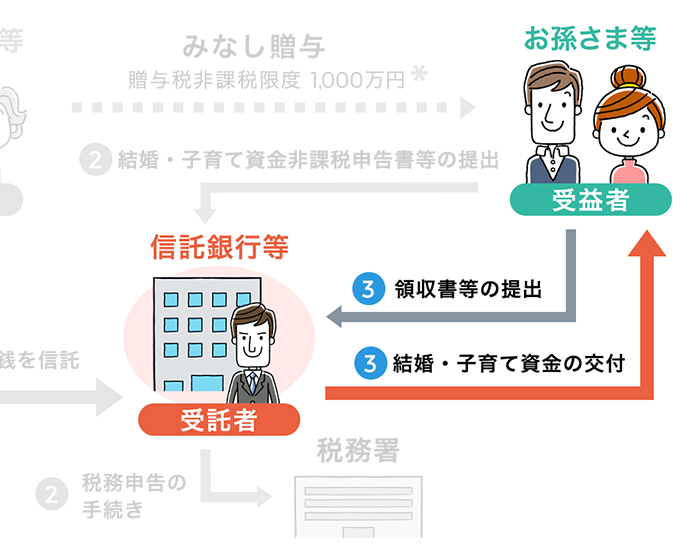

3結婚・出産・子育てに関する資金が必要になった場合、受益者は、受託者に対して信託財産の交付を請求するとともに、領収書等を提出します。

払い出しには、領収書等の提出方法の違い等によって、以下の2つの方法がありますが、詳細については、各信託銀行等にお問い合わせください。

1. 結婚・出産・子育てに関する資金を自らが支払った上で、支払いから1年以内に、領収書等を信託銀行等[受託者]に提出し、払い出しを受ける方法

2. 信託銀行等[受託者]からの払い出しと結婚・出産・子育てに関する資金の支払いの前後関係は問わず、結婚・出産・子育てに関する資金を支払った日の属する年の翌年3月15日までに領収書等を信託銀行等[受託者]に提出する方法

よくあるご質問

贈与をする方は、贈与を受ける方の直系尊属(祖父母さま等)に限られます。

ただし、贈与を受けるお孫さま等は、信託を設定する日、すなわち信託契約を締結する日において18歳以上50 歳未満の個人で、前年における合計所得金額が1,000万円以下の方に限られています。

なお、信託財産を追加する際、その日の属する年の前年におけるお孫さま等の合計所得金額が1,000万円を超える場合には、信託財産を追加することができません。

結婚・子育て支援信託の利用は、1受益者につき1営業所に限られており、1つの信託銀行等と契約を締結すると、他の信託銀行等または同一の信託銀行等の他の営業所で契約を締結することはできません。

信託財産をすべて払い出した場合を除いて、合意により信託契約を終了すること(途中解約)はできません。つまり、贈与した祖父母さま等に資金を戻すことができません。

贈与税が課税されない結婚・出産・子育てに関する資金の範囲は、次のとおりとされています。ただし、1.の金銭については、非課税となる金額の上限は300万円となります。(詳細はこども家庭庁ホームページ等をご確認ください)

1. 結婚に際して支出する費用

- 挙式、結婚披露宴等の費用

- 家賃、敷金、共益費、礼金、仲介手数料、契約更新料

- 受益者が転居をするための引越費用

2. 妊娠、出産または育児に要する費用

- 受益者(配偶者を含む)の不妊治療、妊婦健診、出産のための費用

- 受益者(配偶者を含む)の産後ケアのための費用

- 受益者の小学校就学前の子の医療費

- 受益者の子が通う幼稚園、保育所、ベビーシッター等に支払う費用

信託銀行等に信託した、つまり預けた金銭の運用により生じる収益は贈与を受けるお孫さま等の所得となりますので、基礎控除を超える場合、贈与を受けるお孫さま等に所得税が課税されます。(運用収益に贈与税は課税されません。)

結婚・子育て支援信託は、贈与を受けるお孫さま等が50歳に達した日または死亡した日のいずれか早い日に終了することとされており、これ以外の信託期間を定めることはできません。

信託終了時に、信託した金額から結婚・出産・子育てに関する資金として使用した金額(結婚資金として支払われた金額のうち300万円を超える部分を除き、贈与する祖父母さま等の死亡により相続または遺贈により取得したものとみなされた金額を含む)を控除した残額がある場合は、信託が終了した日に贈与があったものとして、その残額に対して、贈与を受けるお孫さま等に贈与税が課税されます。

なお、贈与を受けるお孫さま等の死亡により信託が終了した場合には、信託財産は贈与を受けるお孫さま等の相続人に相続され、相続税の課税対象となりますので、贈与税は課税されません。

費用については、個々の信託契約によって定められ、各信託銀行等によってその定め方が異なりますので、各信託銀行等にお問い合わせください。

信託期間中に委託者がお亡くなりになった場合には、相続税の課税対象となります。

詳しくは、次の区分によりご確認ください。

(1)令和3年3月31日までに設定または信託金の追加が行われた信託

相続、遺贈等によって財産を取得した者の課税価額の合計額が遺産に係る基礎控除額を超える場合は、相続税の申告を行う必要があります。

(2)令和3年4月1日以降に設定または信託金の追加が行われた信託

相続、遺贈等によって財産を取得した者の課税価額の合計額が遺産に係る基礎控除額を超える場合は、相続税の申告を行う必要があります。

また、受益者が委託者の子以外(孫など)の場合、相続税額の2割に相当する金額が相続税額に加算されます。

なお、速やかに、委託者がお亡くなりになった旨を取扱金融機関に届け出てください。

お申し込みは

最寄りの信託銀行等へ

取扱店舗は以下より検索できます。

※外部サイトに遷移します

関連情報

※結婚・子育て支援信託の利用状況がご覧いただけます。