担保権の信託(セキュリティ・トラスト)

担保権の信託は、セキュリティ・トラストとも呼ばれ、担保権の管理に信託を用いたものです。

担保権の管理や実行を信託銀行等が行うので、たとえば、シンジケートローンなど、債権者が複数いる場合の担保権の管理などに利用されています。

概要

担保権の管理を信託銀行等が行うことで債権の管理・譲渡などが簡便化されます

担保権の管理を目的として設定される信託

担保権の信託は、担保権の管理を目的として設定される信託で、セキュリティ・トラストとも呼ばれます。

主に、シンジケートローン(※)等における担保権の管理において利用されています。

※大型の資金調達案件に対して複数の金融機関が協調するためにまとまった集団のことです。1つの金融機関だけで多額の資金を調達する場合、貸し倒れのリスクが大きくなりますが、シンジケートローンを利用することで、貸し倒れリスクを分散させることができます。

債務者である担保権設定者が担保権を信託設定します

そもそも担保権の信託とは、委託者である債務者(金銭やモノを借りている人)が担保権(貸したものが返ってこない場合に備えて、返してもらう権利を担保する権利)の設定を行い、自らが担保権者となるのではなく、担保権だけを分離して、その担保権を信託銀行等に信託するものです。

詳細については、下記のスキーム図にご紹介しております。

担保付債権を譲渡する際の煩雑な手続きが簡便化されます

担保権の信託は、シンジケートローン等のように、複数の債権者(金銭やモノを借している人)が存在して、貸出期間中に債権を譲渡することが見込まれるような場合に有効な、担保権の設定・管理手段の1つです。

通常、債権の譲渡を行うと、担保権も譲渡先へと移転するため、複数の債権者が存在する場合は、抵当権の移転登記などに関する手続が煩雑となり、また、その手続きに係るコストも高くなります。

担保権の信託を利用することで、債権の譲渡が発生しても、担保権は信託銀行等が管理するため、債権や担保権の譲渡などに関する煩雑な手続きが不要となり、債権の流通性向上が期待されます。

担保権の管理・実行に関する手続きの低減

担保権の信託では、信託銀行等が管理するため、担保権関連契約の締結や変更などを信託銀行等が一貫して行い、担保権者および非担保権者の事務を低減することができます。

また、信託銀行等が一貫して担保権を所有し管理するため、個別の債権者が抜け駆けして担保権を実行することを防ぐことができます。

仕組み

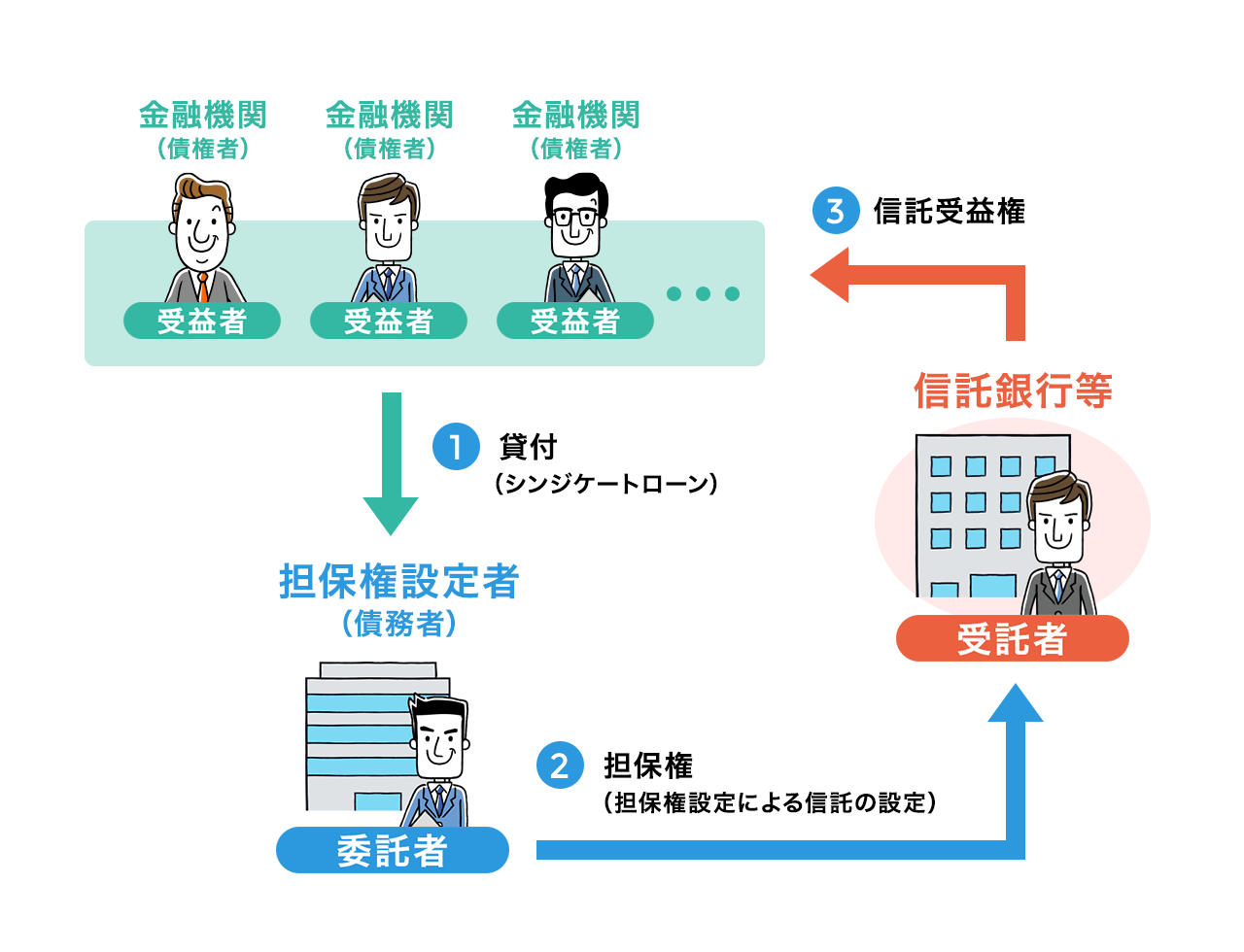

※ここでは、担保付シンジケートローンにおいて担保権信託を用いるケースをご紹介します。

主な関係者

-

- 委託者

- 債務者(担保権設定者)

-

- 受益者

- 債権者(保債権者)

-

- 受託者

- 信託銀行等

1金融機関である債権者[受益者]は、債務者[委託者]に対して、協同して貸付(シンジケートローン)を行います。

2債務者[委託者]は、担保権設定により信託を設定し、担保権が信託銀行等[受託者]に移ります。

3信託銀行等[受託者]は、債権者[受益者]に、信託受益権(配当金を受け取る権利)を交付します。

よくあるご質問

主なメリットとしては、以下のとおりです。

- 債権を譲渡する際、抵当権の移転登記などの手続きが必要となりますが、セキュリティ・トラストを利用することで、債権譲渡の都度、移転登記などの手続きをする必要がなくなり、それに伴う事務コストを低く抑えることができます。

- 担保権の信託では、信託銀行等が管理するため、担保権関連契約の締結や変更などを信託銀行等が一貫して行い、担保権者および非担保権者の事務を低減することができます。また、信託銀行等が一貫して担保権を所有し管理するため、個別の債権者が抜け駆けして担保権を実行することを防ぐことができます。

大型の資金調達案件に対して複数の金融機関が協調するためにまとまった集団のことです。1つの金融機関だけで多額の資金を調達する場合、貸し倒れのリスクが大きくなりますが、シンジケートローンを利用することで、貸し倒れリスクを分散させることができます。